מאת מערכת finupp

החזר מס הכנסה: שאלות ותשובות נפוצות

החזר מס הכנסה הוא נושא שמעסיק רבים מאיתנו, במיוחד כאשר ישנה אפשרות לקבל כספים חזרה ממס הכנסה. במאמר זה נענה על שאלות נפוצות בנושא, כדי לסייע לכם להבין את התהליך והזכויות שלכם.

כיצד ניתן לדעת אם אני זכאי להחזר מס?

אם במהלך השנה שילמתם מס הכנסה גבוה מהנדרש, ייתכן שאתם זכאים להחזר. סיבות נפוצות לכך כוללות:

- אי קבלת נקודות זיכוי או ניכויים שמגיעים לכם: לדוגמה, בגין ילדים, תואר אקדמי, תרומות, מצב משפחתי או רפואי.

- שינויים בתעסוקה: כגון עבודה חלקית, אבטלה, חופשה ללא תשלום או החלפת מקום עבודה.

- טעויות בניכוי מס: כגון ניכוי יתר על ידי המעסיק.

כדי לבדוק זכאות, ניתן להשתמש במחשבון באתר רשות המסים או לפנות לחברה המתמחה בהחזרי מס.

איזה מסמכים נדרשים להגשת בקשה להחזר מס?

להגשת הבקשה, יש לצרף:

- טופס 106: סיכום שנתי של ההכנסות וניכויי המס מהמעסיק.

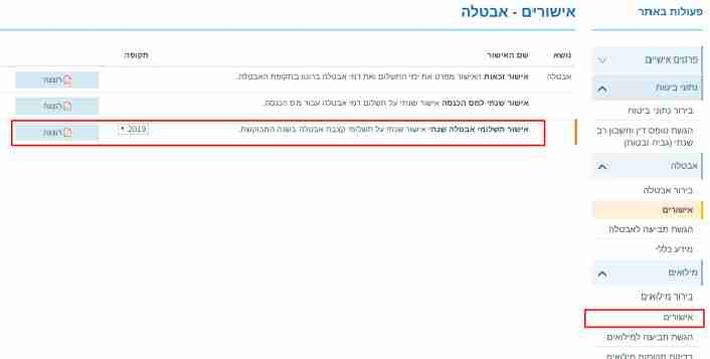

- אישורים מביטוח לאומי: בגין קצבאות, דמי אבטלה, דמי לידה וכו'.

- אישורים על הפקדות לקופות גמל, ביטוחי חיים ופנסיה.

- אישורים על תרומות: אם תרמתם למוסדות מוכרים.

- אישורים רפואיים: במקרה של נכות או מחלה קשה.

רשימה מלאה של המסמכים הנדרשים זמינה באתר רשות המסים.

האם ניתן להגיש בקשה להחזר מס באופן עצמאי?

כן, ניתן להגיש את הבקשה באופן עצמאי באמצעות מילוי טופס 135 וצירוף המסמכים הרלוונטיים. עם זאת, פנייה לחברה המתמחה בהחזרי מס יכולה לסייע במיצוי מלא של הזכויות ולחסוך זמן. חברות אלו מכירות את הנהלים ויודעות אילו מסמכים נדרשים.

תוך כמה זמן מתקבל ההחזר?

משך הטיפול בבקשה משתנה, אך בדרך כלל מס הכנסה מטפל בבקשות להחזר מס תוך 90 ימים ממועד הגשת הבקשה. הכסף יועבר לחשבון הבנק שצוין בבקשה.

האם יש תקופת התיישנות להגשת בקשה להחזר מס?

כן, ניתן להגיש בקשה להחזר מס עד 6 שנים מתום שנת המס שבה שולם המס. לדוגמה, עבור שנת המס 2020, ניתן להגיש בקשה עד סוף שנת 2026.

האם החזר המס כולל ריבית והצמדה?

כן, החזרי מס כוללים ריבית שנתית של 4% והצמדה למדד המחירים לצרכן, החל מתום שנת המס שבה שולם המס ועד למועד ההחזר.

סיכום

החזר מס הכנסה הוא תהליך שמאפשר לקבל חזרה כספים שנוכו מעבר לנדרש. חשוב להיות מודעים לזכויות ולפעול בהתאם, כדי למצות את ההטבות המגיעות לכם. לבדיקת החזרי מס באמצעות פינאפ.

המידע במאמר זה הוא כללי ואינו מהווה ייעוץ מקצועי. מומלץ לפנות לאיש מקצוע לקבלת ייעוץ מותאם אישית.

שאלות נפוצות על החזר מס

המידע המוצג אינו מהווה ייעוץ/שיווק השקעות ואינו מהווה תחליף לייעוץ מס, ייעוץ משפטי ו/או תחליף לייעוץ אישי, המתחשב בנתונים ובצרכים של כל אדם. אין בשירות משום המלצה או חוות דעת ואינו בא במקום שיקול דעת עצמאי של המשתמש. אין באמור משום הבטחת תשואה או רווח ו/או הצעה לרכישת שירות. ייתכן שבמידע המוצג נפלו שיבושים ו/או שגיאות ו/או טעויות ו/או אי דיוקים אשר החברה אינה נושאת באחריות להם.